U ponoć, 1. srpnja 2013. godine, na Trgu bana Josipa Jelačića, zasvirala je Oda radosti i označila primanje Republike Hrvatske u punopravno članstvo Europske Unije. Prošlo je više od osam godina od toga događaja, a naše zajedničko europsko putovanje još nije došlo do punine njegova ostvarenja. Pred nama su ulazak u Uniju bez granica, odnosno takozvani Schengen i prihvaćanje eura kao nacionalne valute.

U našoj javnosti, euro pobuđuje najviše pitanja i izaziva najviše briga, stoga je cilj ovoga rada prikazati povijest Hrvatske monetarne politike, a u drugom dijelu objasniti pozitivne strane uvođenja Eura, kao i jasno ukazati na potencijalne negativne ishode.

Pregled povijesti Hrvatske monetarne suverenosti[1]

Povijest suvremene monetarne politike Republike Hrvatske započinje de facto u lipnju 1991. godine, kada savjet guvernera Narodne banke Jugoslavije isključuje iz monetarnog sustava tadašnju Narodnu banku Hrvatske. De iure, 23. prosinca 1991. stupa na snagu Uredba Vlade RH o Narodnoj banci Hrvatske i Odluka Vlade o uvođenju hrvatskog dinara.

Razvoj monetarne politike Hrvatske možemo najlakše podijeliti na tri etape. Prva etapa je razdoblje hiperinflacije[2] koja završava implementacijom Stabilizacijskog programa u listopadu 1993. Druga etapa je razdoblje konsolidacije i privatizacije bankarskog sektora koja traje do 1999., a treća etapa traje do danas.

Prva etapa

Prva etapa, od 1991. do listopada 1993. obilježena je velikim smanjenjem BDP-a[3], povećanjem broja registriranih nezaposlenh osoba i ubrzanjem inflacije. Stope inflacije[4] u tom razdoblju kreću se od 350% u 1991., 1.038% u 1992. i 1.249% u 1993. Uzroke ovakvih stopa inflacije možemo pronaći prvenstveno u ratu i stanju, ni rata ni mira, koje je trajalo od 1992. do 1995., tranzicijskoj recesiji na Istoku Europe i u samoj Europskoj zajednici, nemogućnosti financiranja državnih troškova i nemogućnosti državnog zaduživanja u zemlji ili inozemstvu. Potonje dvije stvari rezultirale su monetizacijom javnog duga, odnosno tiskanjem novca od strane središnje banke za pokriće proračunskog manjka.

Još jedan problem bio je velik broj banaka u domaćem vlasništvu koje su bile u izrazito lošem stanju. Zbog raspada monetarnog sustava SFRJ i nemogućnosti velikog broja poduzeća da redovito izvršavaju svoje obveze prema bankama, one su dovedene u stanje nemogućnosti podmirivanja dospjelih obveza plaćanja u rokovima, odnosno tehničke insolventnosti. Problemi banaka u tom razdoblju nisu bili adekvatno riješeni te je stoga monetarna politika morala voditi računa da ima nestabilan bankarski sustav. Takva nestabilnost utjecala je na ponašanja ljudi i njihovo nepovjerenje prema tadašnjoj nacionalnoj valuti, hrvatskom dinaru, pa su građani sigurnost svoje financijske imovine tražili u stranim valutama poput njemačke marke ili američkog dolara koje su držali izvan domaćih banaka, u sigurnosti vlastitog doma ili bankama u drugim državama.

No, tu treba jasno istaknuti da nepovjerenje prema domaćoj valuti ne proizlazi samo iz ove kratke epizode naše monetarne povijesti, već seže u sedamdesete godine, kada velike količine deviza, od takozvanih Gastarbeitera, dolaze u Jugoslaviju. Zastupljenost stranih deviza postaje uobičajena osamdesetih godina, kada zbog gospodarske i političke nestabilnosti te hiperinflacije, građani, sigurnost traže u njemačkoj marci.[5]

Druga etapa

Druga etapa započinje provedbom takozvanog Stabilizacijskog programa u listopadu 1993. godine. Temelj tog programa je tečaj koji je od njegove primjene vezan uz njemačku marku te od 1994. godine kotira između 3,5 i 4,0 kn za 1 DEM. Velimir Šonje, kao suvremenik zbivanja o vezivanju tečaja kune za njemačku marku, govori: “Naravno da smo znali da je njemačka marka u Hrvatskoj bila mnogo važnija valuta od hrvatskog dinara. Cijene, a po novom i neke plaće, vezale su se uz marku. Marka je bila glavno mjerilo vrijednosti i sredstvo plaćanja u transakcijama velike vrijednosti koje su se kada je bila riječ o stanovništvu, obavljale u sivoj ekonomiji. Marka je bila i dominantna valuta štednje. Danas su internet i politika napučeni ljudima koji ne znaju hrvatsku monetarnu povijest, jer da znaju, onda bi znali i da je više od 60% obaveza banaka u Hrvatskoj već tada bilo u stranoj valuti, a da su indeksacija odnosno valutna klauzula bile prakse koje su i tada vrijednosno štitile mnogo veću vrijednost imovina u zemlji od mnogo manjeg dijela imovina denominiranih u domaćoj valuti.” [6]

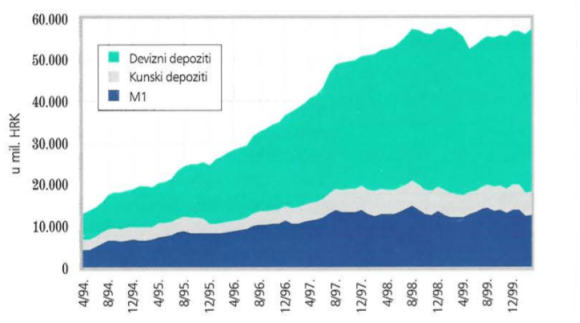

Devizne rezerve postaju instrument stabilnosti koji koristi središnja banka. Prodajom deviza, iz deviznih rezervi, povlači se, tečajem određena količina kuna iz optjecaja, i tako kuna na domaćem deviznom tržištu jača, dok otkupom deviza od komericijalnih banaka, središnja banka plasira nove kune te tako kuna na domaćem deviznom tržištu slabi. Novčana masa M1 (obuhvaća gotov novac u opticaju, depozitni novac po osnovi obvezne pričuve komercijalnih banaka pohranjen kod središnje banke i depozitni novac, odnosno žiro i tekući računi svih sektora otvoreni kod komercijalnih banaka) povećala se s 4 milijarde kuna u prosincu 1993. na 7,8 milijardi kuna u prosincu 1994. godine, što je kao postotak BDP-a porast s 2-3% u 1993. (većina plaćanja odvijala se u njemačkoj marci) na 9% s kraja 1994. godine. Recipročna vrijednost tog postotka predstavlja brzinu obrtanja novca[7] i ona za 1994. iznosi 11,1, što znači da imamo dvostruko efikasnije tržište od SAD-a u kojem je brzina obrtaja bila 5,9. Riječ je o nerealnoj pretpostavci koja nas upućuje na problem da je krajem 1994. godine, kuna bilo dvostruko manje od realnih transakcijskih potreba, što je bilo nadoknađeno deviznim transakcijama. To samo znači da nije negativno iskustvo s jugoslavenskim, i kasnije hrvatskim dinarom, bilo jedini razlog nepovjerenja u domaću valutu, već i stvarni fizički nedostatak iste u određenom razdoblju naše monetarne povijesti.

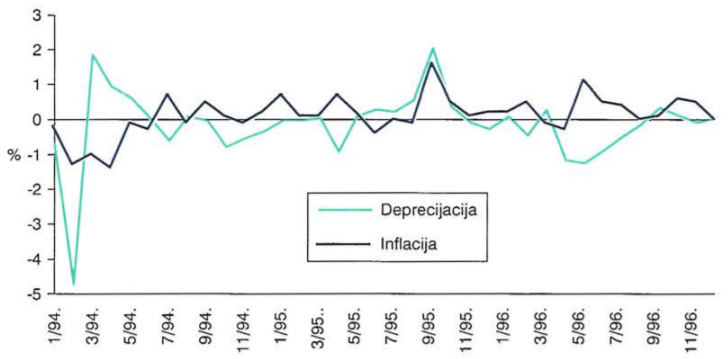

U razdoblju od 1993. do 1998., udio domaćeg novca u ukupnim likvidnim sredstvnima, u tranzicijskim zemljama, oscilira između 74 i 77%, dok se on u slučaju Hrvatske smanjuje s 48,7% 1994. godine na 33,6% 1998. godine. Nominalno, kuna je fluktuirajuća valuta, realno, njeno ponašanje je relativno fiksno. Kredibilnost i limitiranje ponašanja središnje banke, dva su razloga zbog kojih je izabran fiksni tečajni mehanizam. Kredibilnost vlaute važna je za slamanje inflatornih očekivanja, zbog toga što jednim dijelom za javnost, činjenica da tečaj miruje, znači da nema potrebe mijenjati cijene ili zahtijevati veće povećanje plaće. Limitiranje ponašanja središnje banke je izvedeno činjenicom da je ulazak kuna u platni promet uvjetovan ulaskom deviza (EUR) u bankarski sustav. Samim time je središnja banka zaštićena od političkih pritisaka da potiče kreditnu aktivnost banaka.

Kuna postaje nacionalnom valutom 30. svibnja 1994. po tečaju 1.000 hrvatskih dinara za 1 hrvatsku kunu. Krajem svibnja 1995. godine, Vlada RH donosi odluku kojom proglašava punu konvertibilnost hrvatske kune po tekućim međunarodnim transakcijama. Krajem 1996. godine započinje proces sanacije banaka koje su u razdoblju od 1991. do tada zabilježile gubitke višestruko veće od kapitala, a posljedica su nenaplativih kredita velikim državnim poduzećima. Većina insolventnih banaka je svoj rast i širenje temeljila na visokim kamatama na štednju (pasivne kamatne stope) i visokim aktivnim kamatama na izdane kredite.

Osnovni razlog visokih aktivnih kamatnih stopa, s jedne strane, su visoke pasivne kamatne stope, dok su to s druge strane veliki iznosi nenaplativih kredita (primjerice 29,9% ukupnih kredita Riječke banke u razdoblju od 1991. do 1996.), povećani rizik pada vrijednosti novca, restriktivna monetarna politika HNB-a, te povećana segmentiranost bankarskog tržišta. Primjerice, kamata na oročeni depozit u kunama 1.12.1999. iznosila je realno 4%, dok je u Njemačkoj ona bila 2,2%, Češkoj 2,4%, Poljskoj 3,8%, Sloveniji 0,8% itd. Borba za depozite građana od strane manjih banaka rezultirala je visokim aktivnim kamatnim stopama na kredite.

Treća etapa

Treća etapa započinje ulaskom u novo tisućljeće. 2000. godina donosi oporavak gospodarske aktivnosti, rast BDP-a od 3,7% (uz inflaciju 6,2%) i ukupnu zaduženost zemlje u iznosu od 10,8 milijardi dolara. Opća razina štednje povećala se u odnosu na 1999. za 29%, od čega kunska štednja raste za 42,4%, a devizna štednja 26,7%. Zanimljivo je za napomenuti da udio devizne štednje u ukupnoj štednji iznosi 84,81%.

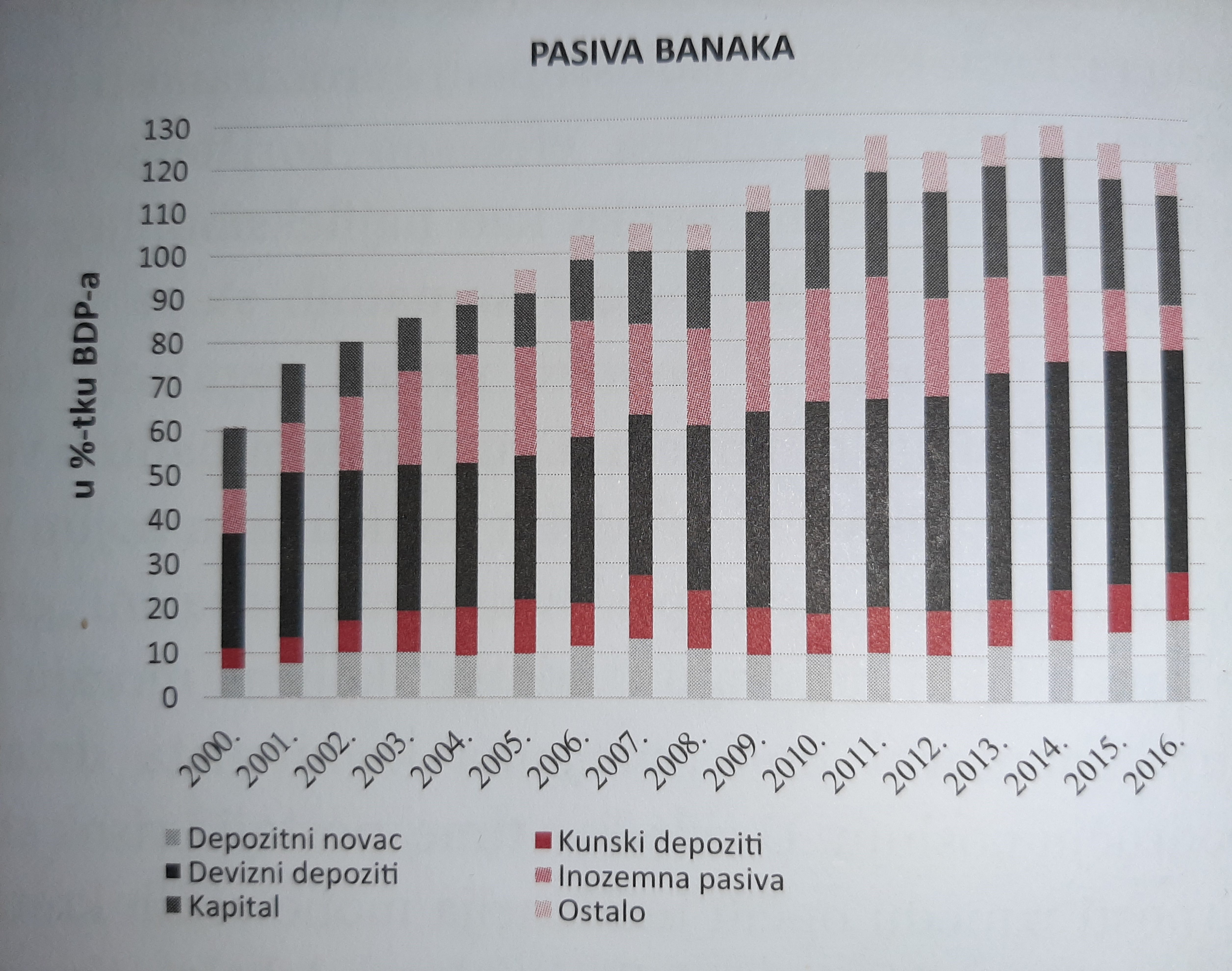

Na Slici 3 vidljiv je postotni prikaz izvora imovine hrvatskih banaka od 2000. godine do 2016. Jasno je vidljivo da u cijelom razdoblju devizni depoziti, za nekoliko puta, premašuju kunske depozite. Upravo su banke i njihovi problemi 90.-ih bile jedan od glavnih faktora restriktivne monetarne politike HNB-a (politika skupog novca), zbog toga što bi svako popuštanje i činjenje kune jeftinijom rezultiralo većim plasmanima banaka u skupe i politički interesirane projekte slabe isplativosti. U pretežitom inozemnom vlasništvu 2000. godine bilo je 20 banaka čija je aktiva (imovina) iznosila 83,7% ukupne bankarske aktive, u domaćem vlasništvu 21 banka s udjelom u aktivi od 10,2%, dok su 3 banke bile u državnom vlasništvu s udjelom u aktivi od 6,1%.

Dolaskom inozemnih banaka i njihovim zaduživanjem kod banki matica, uneseno je oko 8 milijardi eura dodatnog novca u hrvatski bankarski sustav. Uvođenje eura 2002. godine je dodatno preusmjerio dio domaće štednje iz “čarape” u banke. Povećanje kreditnog potencijala banaka, financirano pretežito iz inozemnih izvora, djelovalo je na smanjenje kamatnih stopa na domaće depozite uz istodobno povećanje potražnje za kreditima zbog smanjenja aktivnih kamatnih stopa.Tako su kamatne stope na oročene devizne depozite smanjene s 4,93% u 2000. na 2,94% u 2005. godini, a na oročene kunske depozite s 8,05% na 3,80% dok su kamate na dugoročne kredite s valutnom klauzulom[8] smanjene s 11,20% na 6,69%. Brzi rast kredita, uz kamatne stope i spread[9] viši nego u eurozoni omogućili su vrlo uspješno poslovanje banaka čiji su ukupni prihodi do globalne financijske krize rasli prosječno 11,7% godišnje.[10]

Tečaj je devedesetih godina bio glavni oslonac monetarne politike, a do 2001. on je bio i glavni cilj provođenja iste.[11] Ideja iza toga je bila da stabilan tečaj potiče dolazak stranog kapitala i vodi do viskoih stopa gospodarskog rasta.

Međutim, motiv ulaska stranog kapitala u zemlju je profit, dok je motiv dugoročnog održivog rasta male zemlje, izvoz.

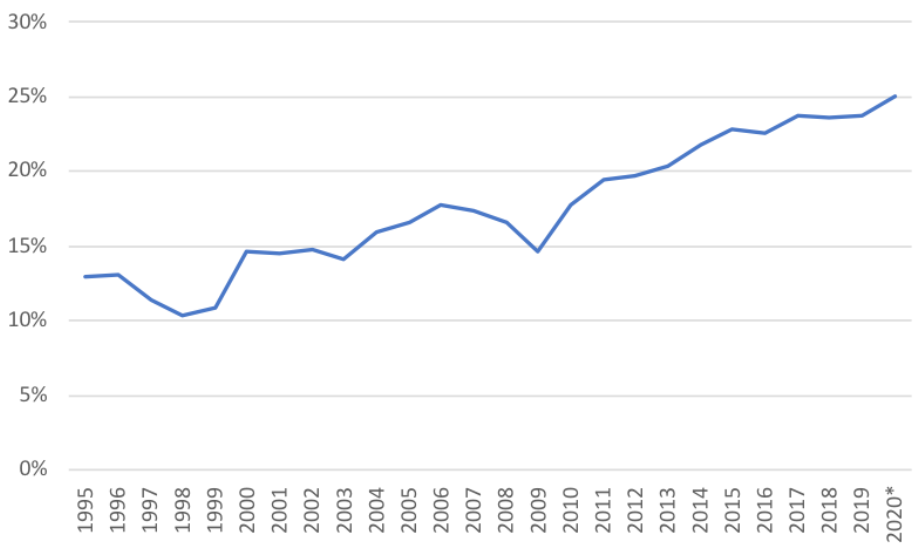

Komponenta hrvatskog robnog izvoza kao postotak BDP-a je prema Slici 3 praktički do 2009. godine bila jednaka iznosu iz 1995. godine, a to svjedoči s jedne strane o problemima s kojima se hrvatska susrela 1990.-ih godina. Od rata, kašnjenja s integracijom u CEFTA-u do propuštanja ulaska u EU sa zemljama srednje i istočne Europe. S druge strane, Hrvatska je nastavila temeljiti svoj robni izvoz na gospodarskoj strukturi nasljeđenoj iz devedesetih, a to je tradicionalna, slabo konkurentna i ovisna o otvorenim ili prikrivenim subvencijama (npr. brodogradnja). Ulaskom u EU ruše se trgovinske barijere i obnavlja se nada da će se modernizirati izvozna i gospodarska struktura, te glavni pokretači rasta izvoza postaju vrlo mlada poduzeća na izvoznom tržištu, koja se na njemu nalaze od 1 do 5 godina.[12]

O robusnosti hrvatskog robnog izvoza najbolje govori činjenica da je u godini korona krize, hrvatski robni izvoz pao svega 0,7% u odnosu na 2019. Samo 15% poduzeća u Hrvatskoj izvozi, no ona zapošljavaju 51% zaposlenih. Čine 62% ukupnog godišnjeg iznosa investicija svih privatnih poduzeća u Hrvatskoj, ostvaruju 66% ukupnih prihoda od prodaje, a u razvoj ulažu 73% sredstava od ukupno ulaganih sredstava u razvoj.[13]

Literatura

Dužić, Akrap, Barić, i sur. (2003). Hrvatski gospodarski razvoj. Zagreb: Ekonomski fakultet Sveučilište u Zagrebu i Politčka kultura

Mirna Dić, Igor Ljubaj, Ana Martinis (listopad 2017). Perzistentnost euroizacije u Hrvatskoj,

< https://euro.hnb.hr/documents/2070751/2104183/p-037.pdf/d98fb3cf-a191-45c4-b93e-92de959914ea >. Pristupljeno 20. kolovoza 2021.

HNB Godišnje izvješće 1999. < https://www.hnb.hr/documents/20182/122128/h-gi-1999.pdf/26195783-7038-4501-b143-a28b34a1c46f >

Velimir Šonje: Rušenje hiperinfalcije u Hrvatskoj 1993.: tržište je kao voda, uvijek pronađe svoj put (listopad 2018.) <https://arhivanalitika.hr/blog/rusenje-hiperinflacije-u-hrvatskoj-1993-trziste-je-kao-voda-uvijek-pronade-svoj-put/>.

Velimir Šonje: Izvoz kao izlaz: stvarno značenje strukturnih promjena (veljača 2021.) <https://arhivanalitika.hr/blog/rusenje-hiperinflacije-u-hrvatskoj-1993-trziste-je-kao-voda-uvijek-pronade-svoj-put/>.

Željko Rohatinski (2019). Kriza u Hrvatskoj. Zagreb: Ljevak

[1] (Dužić, Akrap, Barić, i sur.,2003, dr. sc. Zoran Kovačević, poglavlje Monetarna politika – Mjere i instrumenti)

[2] Ekstremni porast cijena koji je teško kontroliati i može dovesti do raspada monetarnog sustava države

[3] BDP je sveukupnost proizvedeni roba i isporučenih usluga u jednoj državi unutar godine dana

[4] Stopa inflacije od 10% u 2021. god znači da ako neki proizvod u 2020. god košta 100kn, da će u 2021. koštati 110kn

[5] Dumičić, Ljubaj, Martinis (listopad 2017)

[6] Velimir Šonje (2018.)

[7] Faktor koji označava koliko puta ukupna količina novca u nacionalnoj ekonomiji promijeni vlasnika (biva potrošena) da bi nastao BDP mjeren po osnovi potrošnje

[8] Valutna klauzula – instrument zaštite kojim se iznos neke ugovorene veličine veže uz tečaj strane valute, a ugovorom je definirano da se odobreni iznos kredita korigira za promjenu vrijednosti tečaja strane valute uz koju je klauzula vezana (HNB < https://www.hnb.hr/o-nama/zastita-potrosaca/bitne-informacije/valutna-klauzula >)

[9] Razlika između pasivnih i aktivnih kamatnih stopa

[10] Željko Rohatinski (2019.)

[11] 2001. godine mijenja se zakon o HNB-u i cilj provođenja monetarne politike postaje cijena

[12] Šonje (veljača 2021.)

[13] Vlada RH (2021)